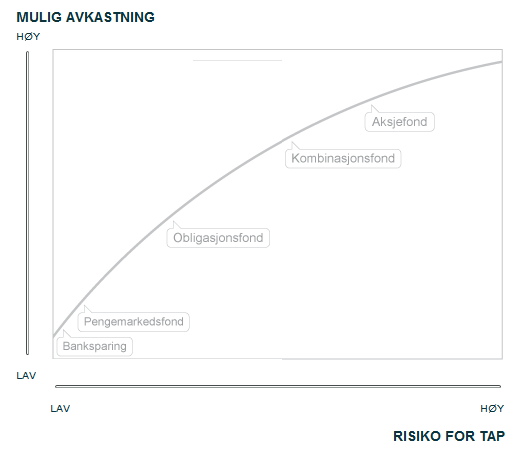

Klarer du å spare penger slik at du kan investere dem i noe? Din tidshorisont og risikovilje avgjør hva som passer best: Aksjefond, kombinasjonsfond, obligasjonsfond, likviditetsfond eller en vanlig konto i banken.

Hva gir best avkastning, lave eller høye forvaltningsgebyrer:

Trykk her og les en analyse av fondenes avkastning mot gebyrer

Bankinnskudd

Banksparing er å anse som risikofritt innenfor innskuddsgarantiens maksimumsbeløp på NOK 2.000.000,- per kunde per bank.

Renter på bankinnskudd blir ofte omtalt som lave, men kan også variere med bankenes markedsstrategier. Innskudd på inntil to millioner kroner i norske banker er sikret i den norske innskuddsgarantiordningen i Bankenes sikringsfond. Merk at banker med utenlandske eiere kan ha lavere garantibeløp (ca 900.000 kroner). Les mer om hvor sikre sparepengene dine er i norske og utenlandske banker.

Høyrentekonto

På en høyrentekonto, også kalt sparekonto, kapitalkonto e.l., kan du ofte få høyere rente enn på en ordinær brukskonto. Denne spareformen er godt egnet hvis du ønsker minst mulig risiko, eller sparer til et ganske kortsiktig formål, f.eks. kjøp av bil. I dag er det gjerne de små forbrukslånsbanker som tilbyr de høyeste innskuddsrenter. Disse bankenes ukjente navn kan kanskje vekke folks skepsis, men også disse bankene er tilsluttet garantiordningen i Bankenes sikringsfond. Pengene er like trygge som i de tradisjonelle bankene, innenfor rammen av innskuddsgarantien.

Beste innskuddsrentene på sparekonto uten bruksbegrensninger.

Beste innskuddsrentene på sparekonto med bruksbegrensning.

Fastrenteinnskudd

På samme måte som renten kan bindes på boliglånet, er det også banker som tilbyr fast rente på sparepengene. Også denne formen for høyrentekonto er risikofri. Med fastrenteinnskudd er du sikret mot rentefall. Samtidig går du glipp av renteinntekter hvis renten stiger. Pengene er bundet frem til datoen du avtaler med banken. Avtaleperioden kan f.eks. være 1, 3 eller 5 år. Fastrenteinnskudd gjelder engangsbeløp. Du kan altså ikke ha månedlig sparing knyttet til en slik konto. Minsteinnskuddet varierer fra bank til bank. Det kan f.eks. være 50 000 eller 100 000 kroner.

Beste innskuddsrentene på fastrenteinnskudd.

Boligsparing for ungdom (BSU)

Boligsparing for ungdom (BSU) er en svært gunstig spareordning. Dette er eneste spareform som bryter grunnregelen om at høy avkastning krever høy risiko. BSU er risikofritt samtidig som skattefradraget gir høy effektiv avkastning. Du kan spare inntil 27 500 kroner årlig til og med det året du fyller 33 år. Du får et skattefradrag i din skatt på 10 prosent av det årlige sparebeløpet. Sparer du maksimalbeløpet på 27 500 kroner, får du dermed 2 750 kroner mindre i skatt.

For å dra nytte av fradraget må du ha tilstrekkelig høy inntekt. I tillegg til skattefordelen, får du høyere innskuddsrente på BSU-konto enn på en sparekonto. Som for alle andre sparekontoer kan det være ekstra renteinntekter å hente ved å sjekke betingelsene hos ulike banker.

Gjennom årenes løp kan du maksimalt spare 300 000 kroner innenfor denne ordningen, i tillegg til renteinntektene som tillegges saldo. Pengene må brukes til boligformål. Pengene på BSU-kontoen kunne tidligere kun benyttes til kjøp av bolig eller nedbetaling av lån på bolig du allerede hadde kjøpt. BSU-midler kan nå også benyttes til påkostning og vedlikehold av egen bolig.

Du kan kun ha en BSU-konto, men denne kan flyttes til annen bank.

Beste innskuddsrenten på Boligsparing for ungdom (BSU).

Boligsparing for ungdom (BSU), Skatteetaten.

Likviditetsfond (tidligere kalt pengemarkedsfond)

Likviditetsfondene kan kun investere i rentepapirer som har rentebindingstid på inntil ett år.

Et likviditetsfond er et rentefond som investerer i kortsiktige rentepapirer, det vil si sertifikater og obligasjoner. Pengene lånes altså ut til bedrifter og offentlig sektor. Likviditetsfondene kan ikke investere i papirer som har rentebindingstid over ett år. Alle likviditetsfondene måles mot en referanseindeks.

Likviditetsfond er delt inn i tre kategorier gradert etter kredittrisiko. Kredittrisiko er risiko for at motparten kommer i betalingsproblemer, og i verste fall går konkurs. Uansett er risikoen lav. Skalaen kan leses som veldig lav risiko til lav risiko.

Gebyrer

Du betaler ikke kjøps- og salgsgebyrer i likviditetsfond. I likhet med øvrige fondstyper belastes imidlertid et årlig forvaltningsgebyr, som utgjør en fast prosentsats. Gebyret varierer mye fra fondsforvalter til fondsforvalter. Derfor lønner det seg å sjekke nøye før du bestemmer deg. Størrelsen på forvaltningsgebyret påvirker i stor grad om det lønner seg å sette pengene i likviditetsfond fremfor på en høyrentekonto.

Obligasjonsfond

Obligasjonsfond investere i rentepapirer som har rentebindingstid lengre enn ett år. Risikoen er lav, men likevel noe høyere enn i likviditetsfond. Forventet avkastning er noe høyere enn for likviditetsfond, men en del lavere enn for aksjefond.

I likhet med likviditetsfond låner du ut pengene til store institusjoner som stater, kommuner eller store private selskaper. Noen obligasjonsfond plasserer kapitalen bare i norske obligasjoner, noen bare i utenlandske. Andre igjen har et investeringsmandat der forvaltningskapitalen plasseres både i Norge og utlandet.

Gebyrer

Ettersom avkastningen i obligasjonsfond er relativt lav, kan gebyrer spise opp en uforholdsmessig stor andel av avkastningen. Derfor må du være ekstra påpasselig med å sjekke gebyrene. Du betaler et årlig forvaltningsgebyr (prosentsats). I noen fond må du også betale en prosentsats i kjøpsgebyr. Noen krever i tillegg et gebyr når du selger fondsandelene.

Risiko

Obligasjonsfond har to typer risiko: Kredittrisiko og renterisiko. Kredittrisiko kan oversettes med konkursrisiko. Renterisiko forteller hvor følsom avkastningen er for endringer i det generelle rentenivået i markedet.

Obligasjoner utstedt av andre enn kredittinstitusjoner og offentlige institusjoner vil normalt gi høyere rente fordi det er noe større risiko for konkurs i utstederselskapene, og dermed for at selskapet ikke betaler tilbake gjelden.

KREDITTRISIKO: I statsobligasjoner er det svært lav risiko for at låntaker (staten) skal bli ute av stand til å betale tilbake lånet. Fond som utelukkende investerer i solide staters statsobligasjoner sies derfor å være uten såkalt kredittrisiko (Norge, Tyskland, etc) . I andre fond er det en viss kredittrisiko, selv om lånene er tatt opp av de mest kredittverdige selskapene. Denne risikoen omfatter bare den delen av forvaltningskapitalen som ikke er investert i statsgaranterte papirer.

RENTERISIKO: Jo lengre løpetid, desto høyere er renterisikoen. Jo lengre tid det er før obligasjonene som fondet sitter på forfaller og fondet kan kjøpe noe annet, desto større blir kurssvingningen i fondet ved endringer av renten i markedsrentene. Stiger den generelle markedsrenten, vil verdien av et obligasjonsfondet gå ned, mens med synkende rente vil verdien stige. Grunnen til at andelene i fondene synker i verdi når renten går opp er at fondet eier rentepapirer med fast rente. Når renten på tilsvarende nyutstedte rentepapirer stiger vil rentedifferansen mellom rentepapiret som fondet sitter med og det som er tilgjengelig i markedet bli større, og fondets rentepapir vil bli mindre attraktivt. Når renten synker skjer det motsatte. Papirene fondet sitter med blir mer attraktive og andelsverdien går opp.

Klassifisering av obligasjonsfond

Kombinasjonsfond

Kombinasjonsfond er egentlig et fond der forvalter har pakket sammen både aksjefond og obligasjonsfond i ett produkt. Kombinasjonsfond plasserer både i aksjefond og obligasjonsfond. Det betyr at du kan gjøre akkurat det samme selv og spare litt gebyrer på det. Men mange opplever det praktisk å kjøpe disse to fondstypene ferdigpakket.

Risikoen og forventet avkastning ligger et sted mellom obligasjonsfond og aksjefond – avhengig av vektingen mellom de to fondstypene. Å spare i kombinasjonsfond passer for deg som ønsker å ta moderat risiko, men kan tåle verdisvingninger. Verdisvingningene vil være størst i fond med høy aksjeandel. Sparehorisonten bør være minst 3-5 år.

Gjennomgående kan man si at jo høyere aksjeandel, desto høyere gebyrer. Årsaken er at aksjefond gjennomgående er dyrere enn obligasjonsfond. Det er betydelige variasjoner i gebyrene mellom sammenlignbare kombinasjonsfond.

Gebyrer

Du betaler et årlig forvaltningsgebyr (en gitt prosentsats). I noen fond må du også betale en prosentsats i kjøpsgebyr. Noen krever i tillegg et gebyr når du selger andelene. Men dette blir stadig mindre vanlig. Forskjellene i det årlige gebyret er store mellom tilbyderne.

Kategorier

Kombinasjonsfondene deles inn flere undergrupper:

Internasjonale (globale) kombinasjonsfond – Defensiv

Internasjonale (globale) – Balansert

Internasjonale (globale) – Offensiv

Internasjonale (globale) – Fleksibel

Andre kombinasjonsfond

Norske kombinasjonsfond plasserer midlene i Norge. De internasjonale plaserer i hovedsak i utlandet. Defensiv har lavest risiko, deretter balansert, mens offensiv har høyest risiko. Fleksibel betyr at fondet kan aksjeandel kan variere innenfor et definert intervall. I tillegg tilbys en egen variant av kombinasjonsfond som heter livssyklusfond. Dette er et fond som følger alderen din. Vektingen mellom aksjer og rentepapirer et tilpasset din alder, der aksjeandelen automatisk faller i takt med at du eldes. Begrunnelsen er at det gjerne er ønskelig med lavere risiko når det er kort tid til man skal bruke pengene, dvs til pensjonsalderen.

Aksjefond

Aksjefond har høyest risiko, og kan gi høyere avkastning enn andre plasseringer.

Over tid har det vist seg at aksjefond har gitt høyere avkastning enn bankinnskudd eller i de øvrige fondstypene. Risikoen er høy, særlig innenfor ett enkelt år (over tid utjevner risikoen seg). Risikoen er størst i fond med smale investeringsunivers. Det betyr at norske aksjefond har høyere risiko enn globale fond, som sprer investeringene utover flere regioner samt flere bransjer. I et år med børskrakk har det vist seg at globale aksjefond typisk kan falle 30 prosent, mens et norsk aksjefond kan falle 40 prosent. I sjeldne tilfeller kan de falle enda litt mer. Når du investerer i aksjefond, kan du redusere risikoen ved å sette inn beløp månedlig. Ved å plassere i aksjefondet over tid unngår du å investere hele beløpet når markedet er på topp.

Fondet må plassere minst 80 prosent av forvaltningskapitalen i aksjer, normalt er aksjeandelen nær 100 prosent. Det finnes en rekke lovpålagte regler for hvordan aksjefondet skal forvaltes. F.eks. må et aksjefond investere i minimum 16 forskjellige aksjeselskaper. Samtidig kan det ikke plassere mer enn 10 prosent av fondets kapital i ett selskap.

Aksjefondene opererer med et minsteinnskudd. I noen fond er minstekravet noen hundrelapper, mens det i andre kan dreie seg om 100 000 kroner. I en rekke fond har du muligheten til å gå inn på en spareavtale, der det trekkes et fast beløp hver måned via banken.

Gebyrer

De årlige forvaltningsgebyrene varierer normalt fra 0,2 prosent til 2 prosent. Gebyrforskjellene er svært store og har derfor betydelig innvirkning for den fremtidige avkastningen.

Enkelte fond har såkalt resultatavhengig gebyr (suksesshonorar). Dette kan være splittet i to deler, der det ene elementet utgjør et fast årlig honorar. Det andre elementet kan være et variabelt suksesshonorar. Eksempelvis kan den variable delen være definert som 1/10 av meravkastningen over 6 prosent.

Enkelte fondsforvalterne opererer med et tegningsgebyr når du kjøper andeler. Noen tar også et innløsingsgebyr når du selger dem. Tegningsgebyr og innløsingsgebyr oppgis i maksimal prosentsats av transaksjonsbeløpet. Hvis du tegner store beløp kan satsen i noen fond være lavere enn maksimalsatsen.

Kategorier aksjefond

Det finnes fire hovedkategorier av aksjefond:

- Globale fond: Skal normalt plassere minst 80 prosent av forvaltningskapitalen i det globale aksjemarkedet. Fordi globale fond sprer investeringene geografisk, er dette den aksjefondstypen med lavest risiko.

- Regionale fond: Begrenser investeringene til en bestemt region. Minimum 80 prosent av forvaltningskapitalen skal investeres i denne regionen. Europeiske, nordamerikanske, asiatiske og nordiske fond er alle eksempler på regionale fond.

- Nasjonale fond (deriblant Norge-fond): Skal normalt plassere minst 80 prosent av forvaltningskapitalen i aksjemarkedet i et bestemt land. Det finnes nasjonale fond for en rekke land, f.eks. for Norge, Sverige, Japan, USA, Russland, og Kina.

- Bransjefond: Plasserer minimum 80 prosent av forvaltningskapitalen i en bestemt bransje, f.eks. innen finans, helse eller teknologi.

Børskrakk og korreksjoner

Når aksjemarkedet faller mye på kort tid, er det mange som tenker at «nå må jeg selge fondsandelene mine». Det er selvsagt lurt å selge seg ut hvis man greier å kjøpe seg inn igjen til mye lavere kurser. Problemet er at ingen vet hvor toppene og bunnene er. Derfor ender enkelte opp med å selge seg ut når aksjemarkedet når bunnen og kjøper seg heller inn igjen når aksjemarkedet har steget en stund.

Historisk sett har oppturene i aksjemarkedet vært mye større enn nedgangene. Derfor har langsiktighet lønt seg. Har du et langsiktig perspektiv på sparingen i aksjefond (noe du bør ha), kan det være smart å ta det med ro også i nedgangstider. Over tid vil du sannsynligvis få en god avkastning. Det er ingen grunn til å slutte å spare i aksjefond når markedet faller. Har du en månedlig spareavtale, vil du også få med deg andeler når de er lavt priset.

Indeksfond

En type aksjefond heter indeksfond. Disse fondene har svært lave gebyrer, typisk omkring 0,20-0,30 prosent. Årsaken er forvalterne av indeksfond ikke gjør aktive valg av aksjer, men i stedet kopiere børsen – dvs aksjeindekser. Tanken er som følger: Over tid er det liten sannsynlighet for å oppnå bedre resultater enn markedet generelt, samtidig som ekstrakostnadene ved å lete etter vinneraksjene hele tiden dekkes inn.

En variant av indeksfond er såkalt enhanced indexfond, i Norge også kalt enhanced fond. Dette er indeksfond som foretar aktivt forvaltning i svært begrenset omfang. Fondet følger indeksen, men forsøker å luke bort det forvalterne vurderer som åpenbare overprisede aksjer. Disse indeksfondene koster gjerne det dobbelte av standard indeksfondene.

Enkelte indeksfond omsettes på børsen, på linje med aksjer i et børsnotert selskap. Disse kalles gjerne børsnoterte verdipapirfond eller ETF (Exchange Traded Fund) For å kjøpe andeler i disse fondene må du gå gjennom en aksjemegler/nettmegler. Fordi det påløper meglerkurtasje for kjøp av andelene egner ikke disse fondene seg til månedlig sparing av små beløp fordi tegningskostnadene da blir svært høye.

Faktorfond

Faktorfond er en type aktivt forvaltet aksjefond som har automatisert forvalterens jobb med å lete etter vinneraksjer. Aksjefondet er en mellomting av aktivt forvaltet aksjefond og indeksfond. Også det årlige gebyret ligger om lag midt i mellom. Faktorfond benytter algoritmer for å kjøpe og selge aksjer. Slike beregninger av prisen på aksjen skal utløse kjøp og salg.